En medio de la confusión y la manipulación de datos, los mercados continúan estando al borde de una sobreoferta aun más pronunciada y sostenida. Más allá de lo que afirman los expertos de la OPEP, la economía mundial sigue mostrando debilidad estructural, especialmente en los Estados Unidos, mientras que la producción mundial de petróleo continúa en plena expansión. Si miramos solo el corto plazo los inventarios globales muestran cierto declive, sin embargo si enfocamos la atención en la escala ampliada, nos damos cuenta que dichos inventarios están realmente en alza histórica.

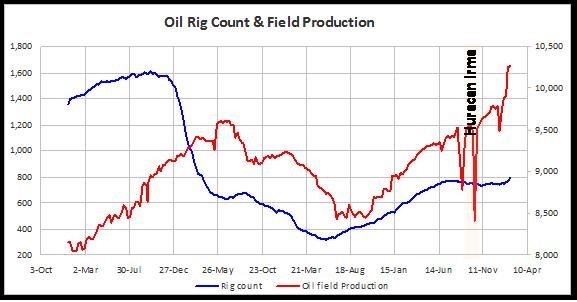

Según el último pronóstico de la OPEP, la producción de los EEUU para finales de 2018 estará alrededor de 10.85 MMBPD, cuando recientemente entre principios de noviembre 2017 y la primera semana de febrero 2018, pasó de 9.6 a 10.3 MMBPD, un aumento neto de 650,000 BPD en aproximadamente 3 meses, sugiriendo ello que bajo la escala actual de precios del barril muy probablemente excederá con creces los 11 MMBPD a fin a año.

La mayoría de los expertos petroleros explican el aumento observado en dicha producción de petróleo, debido al uso exclusivo de tecnologías emergentes y mejoras en la eficiencia operacional. También existe en el ambiente este sentimiento sobre la fracturación hidráulica, implicando que es la respuesta novedosa a todos los problemas en las operaciones en campo de lutitas, desconociendo que esta es una tecnología antigua, básicamente con los mismos fluidos o algunas variaciones de ellos, disponible en medio de su inusitado “re-apogeo”, para quien esté dispuesto a desembolsar fuerte.

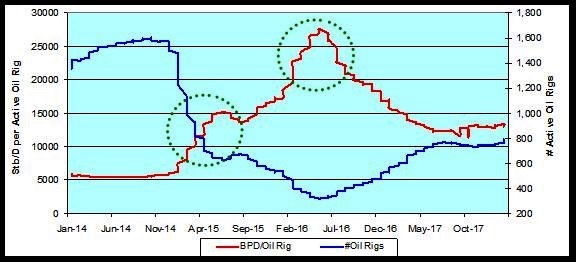

De acuerdo al perfil de producción-actividad cualquiera diría que ciertamente con la mitad de los taladros se produce actualmente algo más del 20% comparado con cifras de mediados de 2014. Es probable que una pequeña porción del aumento de producción pudiera ser explicado por vía de la eficiencia y la tecnología, pero analizando a profundidad la información disponible, nos damos cuenta que la mayor porción de esta aceleración tiene una razón diametralmente distinta.

Los datos históricos sugieren que no existe una mejora notoria de la eficiencia sino más bien acertadas acciones financieras y estratégicas, así como una toma de decisión oportuna.

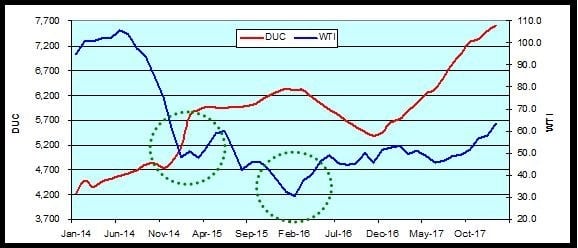

Ha habido un claro umbral de precio para el barril por debajo del cual la actividad de campo ya no es rentable para la mayoría de las regiones productoras de petróleo de lutitas en EEUU. Dicho umbral oscila entre US$43 y US$45. Observando el inventario de pozos DUC (perforado pero no completado) disponible, mientras el precio del petróleo permanecía por debajo del umbral de activación, hubo una correlación inversamente proporcional, lo que significa que los inventarios de pozos DUC estaban en modo de acumulación, esperando un alza de precios para muy probablemente reducir su exposición contra eventual volatilidad “hedge”, completar y producir.

A medida que el WTI sobrepasa el rango de precio de US$47 a US$48, la tendencia cambia por completo hacia la liberación de pozos DUC en la cantidad de unos 200 a 400 por mes. La cifra exacta no puede establecerse fácilmente ya que la terminación del pozo puede ser realizada a través de operaciones con y sin taladros, dependiendo del caso específico del mismo.

Una vez que el WTI excede el nivel de US$50, se aprecia nuevamente una tendencia masiva y sostenida a la acumulación de inventario de pozos DUC, con la excepción de algunas pocas regiones, probablemente dominadas por costos marginales y tasas de retorno menos competitivas.

Examinando la tendencia histórica de barriles generados por taladro activo en función del numero de taladros activos y tiempo, es sencillo concluir que la tan publicitada eficiencia es realmente cuestionable, ya que existe una correlación directa entre el número acumulado de DUC por región y la producción de petróleo en pozos nuevos para los activos de crudo más prolíficos (excepto Niobrara); Bakken, Eagle Ford y Pérmico, lo que sugiere que esta producción "adicional" por pozo podría haber sido el resultado de la entrada de pozos DUC convenientemente reflejada en los indicadores particulares de gestión y desempeño (KPI).

El pico observado en la gráfica combinada alrededor de mediados de 2016 se debió a operaciones masivas de liberación de DUC y “hedging”, aprovechando el repunte localizado de precios, en las mismas regiones de producción antes mencionadas; pero esta vez incluyendo a Niobrara.

Todos estos elementos indican claramente que la producción de crudo de lutitas de los EEUU pareciera estar históricamente dominada más por acciones estratégicas y financieras oportunas, que por la mejora operacional y la eficiencia tecnológica.

Es decir, su expansión y crecimiento ha sido muy probablemente favorecido desde el mismísimo seno de la OPEP. Bajo la perspectiva de dicho cartel;

- ¿Cómo pueden todos estos hechos haber pasado desapercibidos para el cártel?

- ¿Cuál fue la razón estratégica y la fuerza dominante detrás de haber permitido el desarrollo de estas reservas, que de otro modo no hubiesen podido haber sido desarrolladas comercialmente?

Quizá la razón clave podría ser la actual oferta pública inicial (OPI) de Saudi Aramco, ya que existe una clara necesidad de aumentar el valor nominal de dicha oferta a su lanzamiento y la mejor manera de lograr dicho objetivo es apreciando cada barril de sus reservas de hidrocarburo in situ. Se espera que el tamaño de esta OPI sea de entre US$1 a US$2 billones. Las acciones inherentes a dicha oferta pública están diseñadas para evitar que el estado pierda margen futuro alguno sobre cada barril de sus reservas, en un mercado destinado a una cierta y despiadada competencia contra las energías renovables en cuestión de pocos lustros. En pocas palabras, los sauditas se aseguran de obtener lo mejor de ambos escenarios; presente y futuro al maximizar su valor actual. La cantidad de negocios generados por el cambio de rumbo planteado en la economía saudita previsto en la "visión 2030" asegura la participación occidental, particularmente del Reino Unido y EEUU, así como ciertos países claves de Asia y tanto en negocios relacionados como no relacionados con el petróleo. Todos comen y todos ganan.

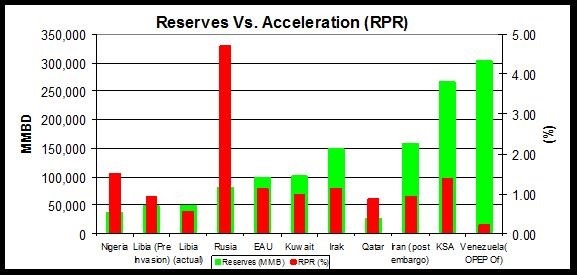

Los grandes perdedores son aquellos países más atrasados tecnológicamente, con mayores reservas, menos producción y pobre credibilidad política. El caso de Venezuela encaja perfectamente en este perfil y evidentemente señala un camino con 180 grados en la dirección equivocada en términos de iniciativas estratégicas. Con más de 302 Blns Bbls de reservas de petróleo en libro, Venezuela muestra una inaudita relación de producción-reservas (RPR) de menos de 0.21%, lo que se traduce al nivel de producción actual en más de 470 años de vida promedio.

Para colmo, el crimen cometido contra PDVSA particularmente desde la concepción del nefasto plan siembra petrolera promovido por Rafael Ramírez y Eulogio Del Pino, la han puesto contra la pared, la han tornado parapléjica y dependiente de la importación de crudo y productos que antes producía, al haber permitido la destrucción sistemática de la producción proveniente de los campos tradicionales, para favorecer lo que ha sido la peor fuente de corrupción e incompetencia que jamás haya vivido PDVSA.

Como consecuencia de lo anterior, más del 50% de la producción de crudo de PDVSA está amarrada a la FPO y a su vez, esta depende de la importación de unos 70.000 B/D de nafta diluyente. Dada la galopante sequía financiera que atraviesa el país y particularmente PDVSA, los ciclos de escasez de diluyente se han venido volviendo cada vez más continuos y los ciclos de caída de producción más pronunciados, afectando en unos 300.000 B/D la producción nacional solo por ese concepto. Aunado a lo anterior, los desaciertos operacionales abundan en toda PDVSA, pero con mayor énfasis en la FPO. Extraña la importancia que se le ha dado a dichos activos, aun a pesar del impacto adverso que han causado sus operaciones, sobre el perfil de costos y la distribución de recursos y logística de PDVSA. La FPO es y ha sido contraproducente para el interés nacional y sus esquemas de negocio deben ser urgentemente revisados.

Toda esta correlación garantiza la peor combinación posible de potencial financiero y económico futuro para la economía criolla, hoy dependiente en más del 96% del petróleo.